全体投資方針

目標設定

投資方針

分散投資

投資の考え方は人それぞれ色々あると思いますが、私は少額であっても集中投資することは高リスクだと考えているので分散投資を基本方針として考えました。

私の考える『分散』とは、特定の投資手段(株式・FX・投資信託、等)、投資先(国内、先進国、新興国)を絞るのではなく、投資先に対して様々な投資手段をもって投資することで個々の取引に対する依存度を下げる、ということです。

依存度をさげることで失敗した際の損失を抑えることができ、投資方法の変更も簡単にできると思います。

Wコアサテライト戦略

コアサテライト戦略とは、ポートフォリオを「攻め」と「守り」に明確に分割し、効率的に運用する投資戦略のことを指します。

これは、運用資産を大きく2つに分けて、中心的な部分(コア=核)では、安定的な成長(運用成果)を図る一方で、残りの一部資金(サテライト=衛星)では、比較的高いリターンを目指して運用する仕組みとなっています。

この投資戦略は世界で多くの機関投資家が採用している考え方であり、コアに7割・サテライトに3割というのが一つの基準となっているそうです。

私はこのコアサテライト戦略の考えを少し変更させ、Wコアサテライト戦略を基準にポートフォリオを組んでいきたいと考えています。

基本的な考え方はコアサテライト戦略と同じです。

安定的な運用を目指すコア領域と、高いリターンを求めるサテライト領域に分けて運用方針を決めていきます。

異なる点は安定した成長(資産の拡大)を目的としたコア領域(コア①)に加えて、安定した収入を確保することを目的としたコア領域(コア②)を設定して、2つのコアで安定的な運用を目指すような形にしたことです。

安定した成長(資産の拡大)は投資信託を積み立てることにより実現させ、安定した収入は株価指数CFDや通貨を積み立てることで得られる配当金やスワップ金利にて実現します。

サテライト領域では、高リターンを求める運用を『株式投資・FXの裁量取引』と『自動売買ツールを利用したFX取引、株式取引』で実現したいと考えています。

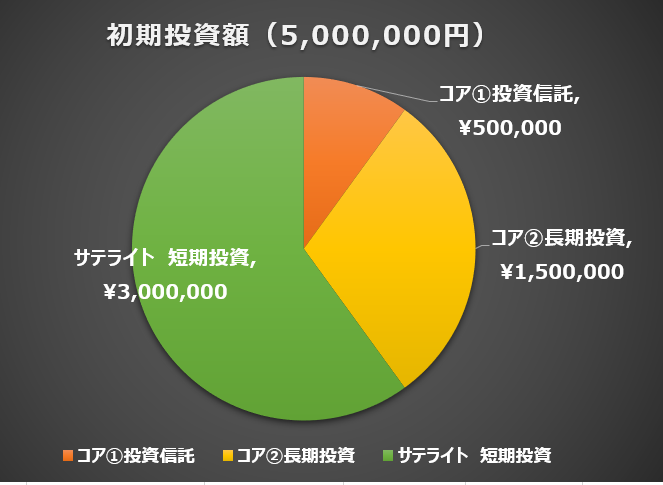

初期資金配分(コア 4:サテライト6)

初期投資の段階では、サテライトに対する元金を配分する必要があるので、コア①②:サテライトの資金配分を4:6としました。

具体的な資金配分は以下の通りです。

コア、サテライト共に2019年2月4日(月)より本格運用を開始させる予定です。

それまでの期間はプレ運用期間として、調整を行っていきたいと思います。

個別投資方針

コア① 投資信託

概要

安定した成長(資産の拡大)を目的としたコア領域(コア①)で投資対象とするのは『投資信託』と『ロボアドバイザー』です。

『投資信託』は税制優遇のあるiDeCoと積立NISAを利用します。

『ロボアドバイザー』の実力はまだ未知数なので、資産運用規模の大きい『WealthNavi』と『TEHO』の2つを選択しました。

ロボアドバイザーの利回りは5%前後のため、投資信託では8%前後を期待できるようなポートフォリオを組もうと考えています。

コア①全体で7%前後の利回りを目指します。

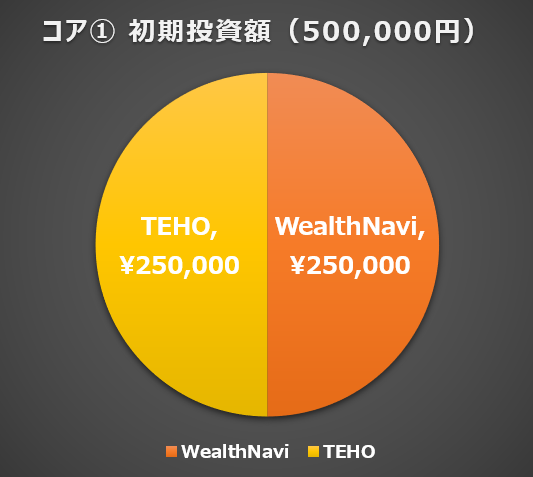

初期投資

コア①領域ではロボアドバイザーのみに50万円の初期投資を行い、投資信託への初期投資は行いません。

資金効率をあげるために、他領域へ資金を割り振った方がいいと判断したためです。

ロボアドバイザーに対する内訳は以下の通りです。

ロボアドバイザーに関する詳細な投資方針は、こちらを参照ください。

-

-

【2019年1月設定】ロボアドバイザー投資方針

こんにちは、Polarisです! 今回は私の『ロボアドバイザーの投資方針』を公開します。(2019年1月時点) 概要は以下の通りです。 投資方針 ■投資方針 ①長期積立を行い引き出し等は原則行わない。 ...

続きを見る

投資開始時期

WealthNaviとTEHOは、12月13日から10万円でプレ運用を開始しています。

2月4日までに双方のロボアドバイザーへ15万円入金して本格運用を開始します。

資金計画(月々積立:109,666円)

ロボアドバイザーへは月々20,000円(各10,000円)を積み立てていきます。

投資信託へは税制優遇制度を利用して月々89,666円を積み立てていきます。

具体的には私の積立NISAの上限(月々23,000円)、私と妻2人分のiDeCoの上限(月々66,666円)です。

コア①領域の積立額の合計は109,666円です。

コア② 長期投資

概要

安定した収入を確保することを目的としたコア領域(コア②)では、株価指数CFDや通貨に対して月々積立を行うことで得られる配当金やスワップ金利の金額を増加させていきます。

株価指数CFDでは資金効率のいい『FTSE100』にて配当金収入を狙います。

-

-

【2019年1月設定】株価指数CFD投資方針

こんにちは、Polarisです! 今回は私の『株価指数CFDの投資方針』を公開します。(2019年1月時点) 概要は以下の通りです。 投資方針 ■投資方針 ①配当金は再投資を原則とし、複利 ...

続きを見る

通貨は『先進国通貨』『新興国通貨』『ポーランドズロチ円/ユーロ円のさや取り』に分散して積立を行います。

先進国通貨は米ドル・カナダドル・豪ドル、新興国通貨はメキシコペソ・南アフリカランド・トルコリラに分散し積立を行います。

スワップ金利は各国の政策金利に左右されるので、どこかに依存するのではなく幅広く国・地域を分散させることでリスク分散させようと思います。

新興国通貨は高金利通貨なので資産を増やすエンジンとしてはいいのですが、通貨価値が下落したまま戻らない可能性もあるので、先進国通貨とバランスを取りながら積立を行いたいと思います。

ユーロ円とポーランドズロチに関しては、2019年1月時点でポーランドの高金利政策とユーロ圏の低金利政策に注目した投資方法です。

両通貨が順相関の関係であることから価格変動のリスクを抑えながら、スワップ金利を得ることができます。

双方の国の政策が変更になった場合はできなくなる可能性はありますが。。

-

-

【2019年1月開始】ポーランドズロチさや取り投資方針

こんにちは、Polarisです! 今回は私の『ポーランドズロチさや取り投資方針』を公開します。(2019年1月時点) 概要は以下の通りです。 投資方針 ■投資方針 ①スワップ金利は再投資を原則とし、複 ...

続きを見る

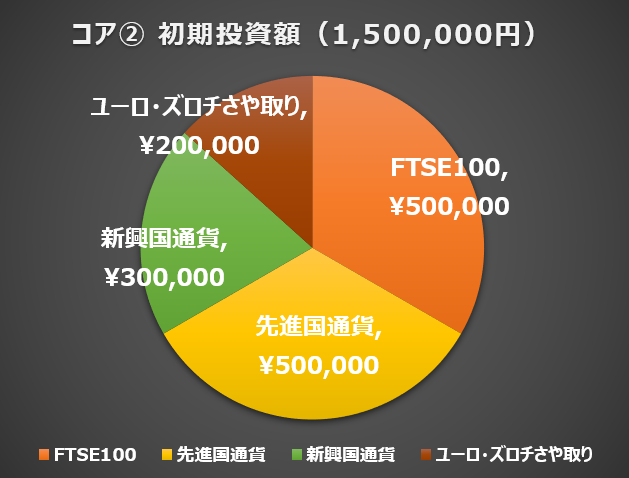

初期投資

コア②領域に対する初期投資金額の合計は150万円としました。

内訳は以下のとおりです。

投資開始時期

長期投資の領域は、クリック株365・通貨共に本記事を書いている時点でまだ投資をしていません。

年末年始は激しい相場変動があったので見送ったのと、イギリスのEU離脱に関する方向性が不安定なので、タイミングを見て投資しようと考えています。

資金計画(月々積立:100,000円)

FTSE100へは月々10,000円を積み立て、200,000円貯まるごとに1枚追加購入します。

先進国通貨へは月々40,000円を積み立て、毎月1,000通貨を追加購入します。

新興国通貨へは月々20,000円を積み立て、隔月1,000通貨を追加購入します。

通貨ごとの配分は、各通貨の投資方針記事をご覧ください。

ズロチ円/ユーロ円へは月々30,000円を積み立て、毎月4,000ズロチ、1,000ユーロを追加購入します。

コア②領域の積立額の合計は100,000円です。

サテライト 短期投資

概要

短期投資での対象に制限はつけませんが、投資開始時点では『株式投資』と『FX投資』から始めたいと思います。

サテライト領域は高リターンを目的とした運用を行います。

投資対象は『株式』と『通貨(FX)』です。

サテライト領域では自分で運用する『裁量取引』と自動売買ツールを利用した『自動取引』を2種類の投資手段を使って運用します。

『裁量取引』では自分でファンダメンタルズ分析やテクニカル分析を行って銘柄の投資判断を行います。

対象は株式・FXの両方です。

『自動取引』は証券会社が提供する自動売買ツールを利用して取引を行います。

最初は通貨(FX)の自動売買から始め、今後株式の自動売買での運用も視野に入れたいと考えています。

『裁量取引』『自動売買』共に目標利回りは15%を目指します。

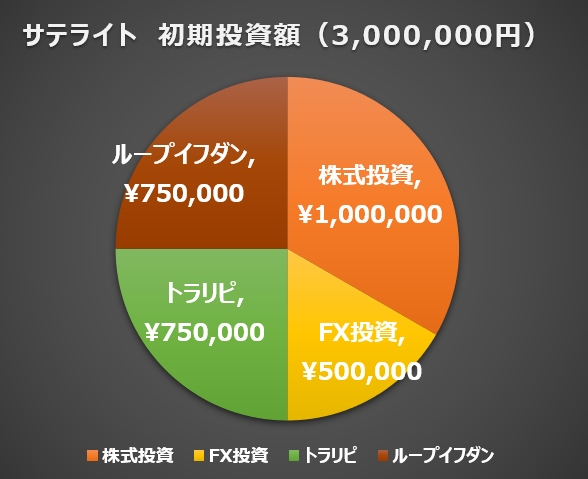

初期投資

サテライト領域に対する初期投資金額の合計は300万円としました。

裁量取引(株式、FX)に150万円、自動取引(トラリピ、ループイフダン)に150万円です。

内訳は以下のとおりです。

投資開始時期

自動売買ツールはトラリピのみ30万円で12月23日からプレ運用しています。

現在のトラリピの設定は『AUD/JPY』『NZD/USD』なので、追加の通貨設定を検討中です。

ループイフダンも2月4日までに設定を終わらせ、稼働させます。

裁量取引による株式投資も12月より数回実施していますが、こちらもプレ運用中の損益を引き継いで本格運用を開始します。

資金計画(月々積立:0円)

サテライト領域は初期投資は行いますが、月々の積立は行いません。